如果说2017年最落寞的互联网公司当属百度,那么今年这个定语下的公司大概是京东。

较今年年初的最高点719亿美元,京东的市值目前已跌去四百多亿,股价逼近2014年上市时的发行价。而在去年,它一度与百度的市值相差不到几亿美元,差一点把BAT中的B替换成J。

从年中起,投资者们似乎开始对京东失去耐心,开始了一波集中离场。在年中最高点时,有581家机构持有京东股票,而到了第三季度末,这个数字变成了155家,持股总数从6.177亿股减至4081.563万股。

这一波减持机构中最受关注的,是跟随京东多年却在这一轮中减持最多的高瓴资本。在今年6月,高瓴资本一边减持京东6亿美元股票(此前持有14亿美元的股票),另一边9亿美元买入阿里,一进一出之间,阿里替代京东成了高瓴资本的第一持仓股。

逐渐放缓的业绩增速让投资者们对于京东的未来有点看不清,而新晋对手拼多多的快进式成长,又让京东这个高投入下规模经济的故事显得不再那么动人,于是,投资者们开始逐渐失去耐心。

上市来最黑暗一年

2018年对于京东和刘强东来说,都是不好过的一年。如果说京东2018年的关键词是“落寞”,那么刘强东的关键词则是“缺席”。

在8月底的黑天鹅事件之后,刘强东意料之中的缺席了几乎所有的互联网盛会,世界人工智能大会缺席、达沃斯论坛缺席、互联网大会缺席⋯⋯而改革开放40年百杰民营企业家名单中,也没有他的名字。

不同于有“十八罗汉”的阿里,被外界认为没有二号人物的京东,成败似乎都系于刘强东这个手持80%投票权、掌握公司发展命脉的创始人身上,而突如其来的“明尼苏达”事件则再次提醒了投资者们风险所在——公司命运与一号人物高度绑定的风险,毕竟黄光裕和张文中就是前车之鉴。

在“明尼苏达”事件之后,高瓴的减持也被外界戏谑的称作神来之笔,而他们选择走的原因,除了一些套利离场的原因之外,应该还有一大部分原因是京东不够好看的业绩和看不清楚的未来。

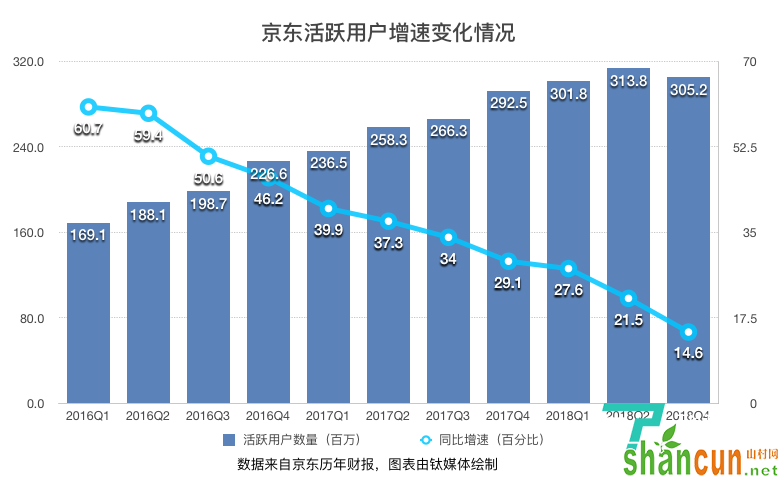

11月19日,京东发布了Q3财报,这份财报可能是京东上市以来最难看的一份财报。这一季度,京东年度活跃用户数出现了上市以来的首次下滑,较上一季度的3.138亿下滑3%至3.052亿。对比之下,同期发布财报的几家竞争对手,虽然用户数增长都有放缓,但至少都处于增长态势。

更为不妙的是,一路大步狂奔的拼多多,在截至6月30日的12个月活跃买家同比增长245%,以3.855亿的年活跃用户数反超京东8000万人。

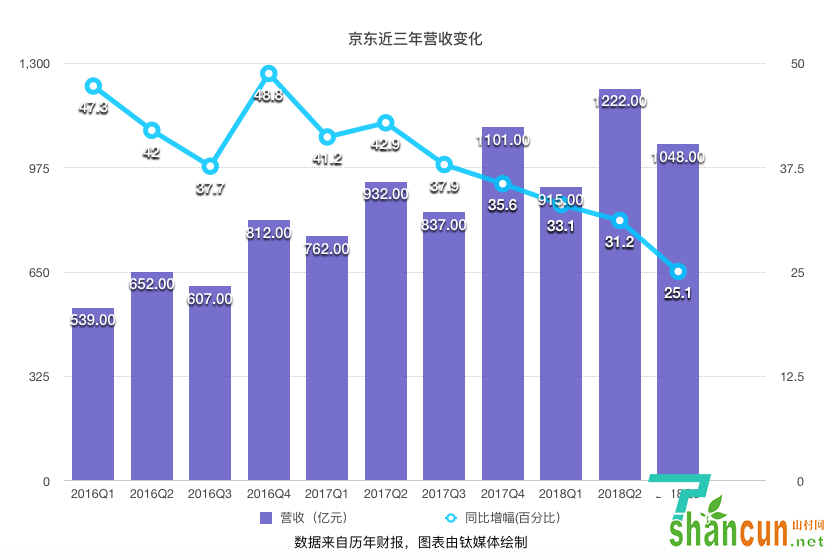

不仅是用户数,京东的营收增速也在持续下滑,2018年前三季度,京东营收的同比增幅逐季下滑,分别为33%、31%和25%。而Q3的增速也创下了9个季度以来的新低,首次低于30%。作为京东营收的两个业务板块,商品销售收入与被京东寄予厚望的服务收入增速双双放缓。

但另一边阿里收入同比增长54%,拼多多增长679%。成长性是投资者十分看重的指标,而用户数和营收的增速放缓,传达给投资者的信息是,告别高速成长阶段的京东或已到达现有模式的天花板。

在各项下滑数据之外,创近年来最高的30亿元净利润,可能是财报中唯一亮点,但值得注意的是,京东Q3的净利主要由投收益贡献,即受投资Farfetch带来36亿元业绩贡献,也就是说,刨除投资收益,京东的实际为亏损状态。

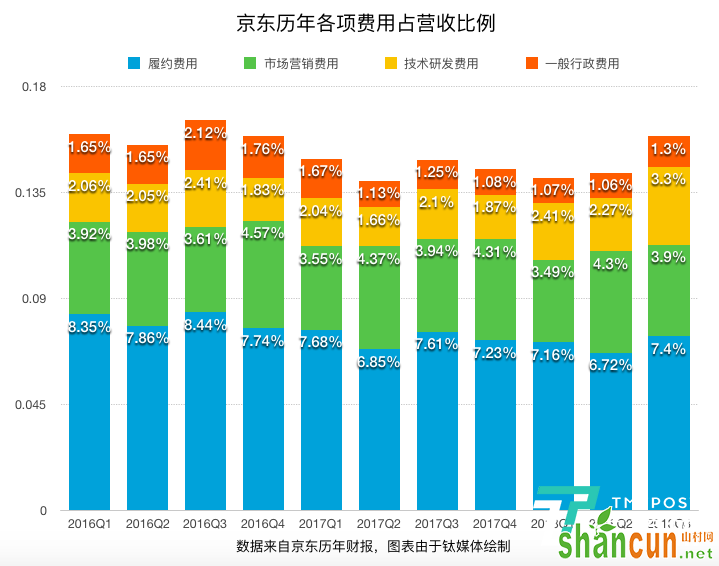

钛媒体查看京东Q3财报发现,从营业利润上,Q3京东的营业亏损为6.507亿元,较去年同期的5.024亿元有所扩大,其中,各项成本均有所提高,营销支出增长25%,一般及行政费用增加了33%,技术和内容支出增长了96%。也就是说,大举投入,尤其是在技术和仓储上的投入,拖累了京东的整体盈利。

“内忧与外患”

规模经济一直以来都是京东传达给外界的未来图景,前期大规模投入建起竞争壁垒,然后通过用户规模摊薄成本的同时增强对于上游的议价能力,从而实现盈利。

对于这个图景,投资人在过去很长一段事件都是认可的,京东的市值也一度升至719亿美元。但到了今年,投资人开始对这个故事不买账了。

首先还得从外部竞争环境的变化说起。

做自营起家的京东常被称为中国的亚马逊,如果对照着亚马逊亏损20年3年前终盈利的发展路径来看,留给京东的时间还很多,想象空间还很大。

但问题在于,京东所在的是竞争激烈的中国市场。除去阿里不说,周围不仅有斗了多年的老对手虎视眈眈,还有半路截胡的新对手让人猝不及防。

如果说自营货品下的控货能力和自营物流下的211限时达,是京东重模式下构筑的独特竞争壁垒,那么,随着竞争对手们通过各种“曲线救国”的方式补齐能力,京东的壁垒也显得不再那么的铜墙铁壁。

而自营部分,天猫和越来越多的自营垂直电商开始对京东形成分流,使得京东在议价能力上很难再有大的提升;物流方面,随着新零售语境下大批即时物流的快速发展,211限时达在物流市场已不再拥有绝对的竞争力,发力菜鸟网络和逐渐深度介入最后一公里的阿里,就在不断缩小与京东在速度的差距。

除了外部竞争,京东的发展也迎来了瓶颈期。

此前,京东的增长主要依靠品类扩张和渠道下沉两方面。但随着京东拼上服装这最后一块拼图,京东的全品类扩张基本完成。以3C家电起家的京东,过去几年一直在通过全品类战略改善用户性别结构,吸引更多女性用户,尤其是具有高频特性的商超。

随着商超大战的结束,京东开始将扩张重点放在服饰,一方面是因为服饰高毛利,另一方面是可以网罗更多女性用户。

但服饰作为阿里的发家品类,一直是阿里的优势项目,受“二选一”影响,很多服装类的品牌从京东平台“出走”,导致京东服装品类的增长一度停滞。

在Q1财报后的电话会上,京东CFO黄宣德就坦言,京东服装品类依旧非常疲弱,整体的服装品类没有增长,某些细分品类比如女装甚至略有下滑。

在渠道下沉方面,一方面211限时达下的城市名单不断增加,扩张空间越来越小,另一方面又遭遇了拼多多突如其来的用户收割阻击。

拼多多Q3财报显示,拼多多的年度活跃买家数新增4200万至3.855亿,较去年同期增长144%,相对的,京东却在这一季度出现了上市以来的首次用户数下滑,在如今人口红利见顶,一二线城市市场进入稳定期的当下,很难不将这一增一减联系起来。

求变之路

面对拼多多的突袭,京东在年中上线了“京东拼购”小程序。近日,京东又悄然推出了一个名为“友家铺子”的小程序,进军社区团购。这二者对于京东的价值主要在于三点,低成本拉新、促进消费分层、借助分销模式卖货。

钛媒体从京东Q3财报披露的数据来看,“京东拼购”在拉新上确实有一定作用。8月京东整体新用户中,有28%来自京东拼购,不过这点拉动作用依然没能挽救下滑的整体用户大盘。考虑到“京东拼购”上线不久的原因,社交电商对于京东的价值还有待观察。

除了线上,京东还同步向线下去找流量,继去年的京东之家之后,今年年初,京东的售价线下生鲜超市7fresh开出首店,这一线下业态也被外界视为京东对标盒马的产物。在今年年中,7fresh称要在年底前开出50家门店,不过目前离这一数字尚有一段差距。

对于开店慢,京东集团高级副总裁、京东7FRESH总裁王笑松在9月给出的说法是,“当新开门店的模式还没有打磨成熟的时候,京东不会贸然规模复制。”而在这时候,7FRESH一共只开出了2家门店。

在这之后,7FRESH的开店脚步明显加快,已先后在华北、华东、华南、西北等地区落地门店,这或许意味着7FRESH的模式已经跑通,并开始规模化复制之路。不过对于这样一个投入大回报慢的业务,京东究竟存了多大的决心又能拿出多大的投入,这可能依然待考。

盒马能够发展到现在这个规模,外界有一个共识是,背后有阿里在资金和技术上的支持,对于盒马的投入阿里是不计成本的,但放到京东这里,就得打一个问号,毕竟京东业务的发展方向是高度依赖于刘强东的个人意志,而他对于不赚钱的业务容忍度似乎并不是很高,被剥离后合并给达达的京东到家就是一个例子。

不过随着新零售、无界零售概念的甚嚣尘上,连接最后一公里的O2O、即时配送又重回人们视野,去年开始,这一领域再次活跃起来。阿里这边,在今年就完成对饿了么的收购和对点我达的控股,并将饿了么与口碑合并组成本地生活服务公司,形成饿了么+口碑+盒马的最后一公里矩阵。

而在2016年放弃到家业务的京东,也开始回过神来。今年8月,京东联合沃尔玛增持达达-京东到家,向其投出5亿美金,这意味着到家业务重新被京东摆上重要的位置,将成为其打通最后一公里连接线下商家的重要一环。

在寻找新流量、重拾最后一公里之外,京东还在通过将业务重点转向服务收入(主要包括平台及广告收入、物流和其他服务收入),来寻找新的增长点。

自营业务毛利润率,难以覆盖成本,是京东长期存在的一个困境,也是很多人认为京东模式“规模不经济”的原因,所以这几年,京东一边扩大商家入驻,一边开始将搭建多年的供应链、物流能力逐渐变现。

“零售即服务”是刘强东在去年提出的一个概念,按照他的说法,成为未来零售基础设施的服务商,才是京东致力于达成的。

京东一边通过整合自己的供应链能力,在年初推出自有品牌“京造”、“京选”,来扩大自营销售商品毛利。另一边,通过向一些线下实体开放自己的供应链来拓展商品销售渠道,同时将各项能力打包成独立的、可复用的组件,用“模块化”的方式向外赋能。

今年9月开业的曲美京东之家的就是一个例子,原来曲美在人们的影响中就是一家很传统的线下家居馆,但在这家与京东合作的门店中,不仅接入了京东平台的海量商品池(一部分在线下售卖,一部分通过虚拟货架展示),同时在引入诸多职能体验之外,通过祖冲之系统打通了线上线下数据,来给曲美在选品、顾客运营上的支持。

物流方面,继去年向B端开放运力之后,今年京东又推出了个人快递业务,正面对战顺丰。推出个人寄递业务,可以说是京东物流在基础设施成熟后的一个顺势而为的举措。在更好满足消费者需求的情况下还能帮助京东物流降低边际成本。

这样一系列动作下来,反映在财报上就是,服务性收入增速在Q3超过自营商品销售,占比首次超过10%,毛利率也较前几季度有一定提升,这对于京东来说,是个好现象。

在京东看来,加快物流业务的商业化步伐,可以帮助京东弥补高投入对利润带来的影响,但从现在来看,要在今年年底前完成商业化计划,恐怕是比较困难,而这将意味着京东今年和明年的利润增长曲线依旧不会太好看。

但,留给京东的时间不多了,投资人的耐心值正在呈线性下滑。京东还能重回高光时刻吗?这可能要看京东的突围速度能否跑赢投资人的耐心跌落速度。