中信证券将清仓式减持中信建投!

在被华泰出具“卖出”评级研报3个月后,中信建投证券遭到了5%以上非第一大股东中信证券的清仓式减持。以6月25日中信建投收盘价26.48元来看,中信证券减持中信建投回笼资金或超百亿。不过,具体金额还需根据减持的市场价格有所变化。

据中信证券2018年年报披露,2018年公司全年归母净利润为93.9亿元,这也意味着此次减持中信建投股权,回笼资金将与去年全年净利润大体相当。

6月12日晚,中信建投证券已将中信证券限售期将满的事项予以公告。行业人士对券商中国记者表示,此前已经查阅过同业券商在限售期满后的股价走势,经过一段时间后都会回归正常水平。

另值得一提的是,中信建投今年初发布了130亿元定增预案,据了解,目前定增还在正常推进,还没向证监会发行部上报申请材料,定增对象尚在洽谈当中。

有券商非银分析师对记者表示,减持举动利好中信证券。但目前中信建投股价较高,大宗交易的买方会是谁,值得市场关注。其初始取得中信建投60%股权的“成本价”仅为16.2亿元,且此后两次转让已回笼大多资金,中信证券持股中信建投成本极低。

限售期满5天就清仓,再现清仓式减持

6月25日晚间,中信建投一则清仓公告震惊全场。

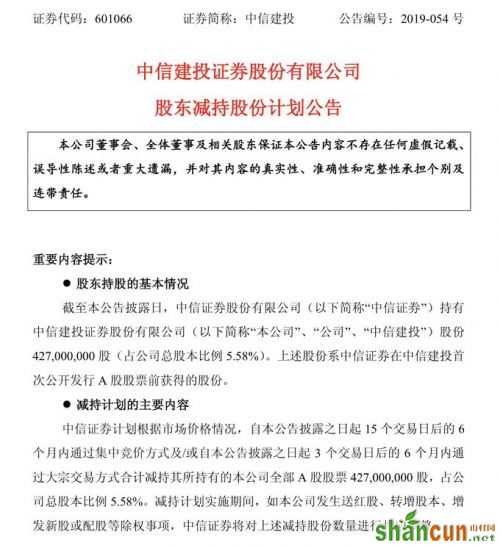

公告显示,中信证券拟在公告披露日起15个交易日后的6个月内通过集中竞价方式及/或自公告披露之日起3个交易日后的6个月内通过大宗交易方式合计减持其持有的中信建投全部股份。

具体而言,中信证券共持有中信建投4.27亿股,占中信建投总股本比例5.58%。以6月25日中信建投收盘价26.48元/股来看,中信证券减持中信建投回笼资金将达到113亿元。不过,具体金额还需根据减持的市场价格有所变化。

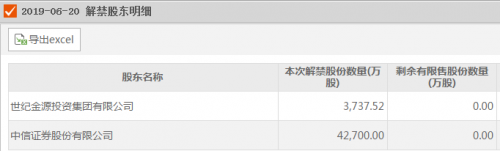

仅在半月之前,6月13日,中信建投发布股份解禁公告称,在首次公开发行完成后,公司股本变更为76.46亿股,其中59.85亿股为限售股,占总股本的78.28%。其中,中信证券与世纪金源所持有的合计4.64亿股限售股的锁定期为自公司股票上市之日起12个月,该部分股份将于2019年6月20日起上市流通。

根据中信建投一季报显示,中信证券持有中信建投4.27亿股股份,占比5.58%,目前为中信建投第四大股东。

作为中信建投原控股股东和当家人,中信证券此次清仓式减持颇令市场惊讶。

早在2005年,中信证券与中国建银联手成立中信建投,其中中信证券出资16.2亿元,出资比例为60%,中国建银以现金出资人民币10.8亿元,出资比例为40%。中信建投以受让华夏证券原有的证券业务及相关资产为基础,按照综合类证券公司的标准进行经营。

此后,2010年11月,北京国管中心获准受让中信证券挂牌转让的12.15亿元中信建投股权(占出资总额 45%),世纪金源获准受让中信证券挂牌转让的中信建投有限 2.16亿元股权(占出资总额 8%);同月,中国建银将持有的40%中信建投股权无偿划转至中央汇金。在中信建投2016年港股IPO、2018年A股IPO后,中信证券持股仅余4.27亿股,占比5.58%。

中信建投董事长王常青,曾在1999年至2005年在中信证券有过6年任职经历。除董事长外,中信建投非执行董事徐刚、执行委员会委员蒋月勤、胡斌,均在中信证券有过任职经历。

3个月前被出具“卖出”评级研报

3月8日,华泰证券发布关于中信建投“卖出”评级研报,后者成为今年来唯一一家被出具“卖空”研报的上市券商。

华泰证券在研报中表示,中信建投估值远高于同梯队券商和国际投行,有下行风险,下调至“卖出”评级。中信建投A股2019年PB估值4.5倍(乐观假设下业绩预测),显著高于同梯队券商当前1.4-2倍PB和国际投行1-2倍PB估值水平,预计合理股价在13.86-17.33元/股。

华泰证券认为,中信建投当前PB估值已严重透支成长性预期。2018三季度公司净资产居上市券商第10,营业收入第7,净利润第8,当前总市值已超过2000亿元,处于A股上市券商中第2位,显著高于其净资产、营收和净利润绝对指标和相对指标排名位置。和高盛对比,净利润占高盛5%,但总市值约为高盛45%。市值体量远超其与国内外可比公司水平,同时,A/H溢价372%,远超同梯队可比券商,估值严重高估。

华泰证券提到,考虑中信建投是次新股上市券商,可适当给予一定估值溢价,预计合理PB估值2-2.5倍,对应目标价13.86-17.33元/股。

值得一提的是,这一目标价与25日收盘价26.48元/股相比,仍有34%-47%的回调空间。

根据中信建投发行价5.42元/股来看,对标目前26.48元/股,一年余的时间内涨幅已高达388%,持有中信建投股东们获益匪浅。而对于中信证券而言,其初始取得中信建投60%股权的“成本价”仅为16.2亿元,且此后两次转让已回笼大多资金,中信证券持股中信建投成本极低。

根据中信2018年年报,其当年对联营企业和合营企业的投资收益为7.32亿元,其中中信建投贡献1.62亿元,较2017年增长1.07亿元。

定增对象尚在洽谈中

值得一提的是,今年1月份,中信建投发布定增预案,拟募资不超过130亿元。募资金额主要用于发展资本中介业务、投资交易业务、信息系统建设、增资子公司等方面。

本次定增距离中信建投证券登陆A股不足一年。2018年6月20日IPO首发登陆A股,不过该次IPO(首次公开发行)募资金额仅为21.68亿元。

据了解,目前定增还在正常推进,还没向证监会发行部上报申请材料。目前,定增对象还在洽谈中。

“现在(中信建投)股价这么高,估计要回归合理股价后,才会出现合适的定增对象。”有市场人士对记者分析道。

投行是中信建投的优势

众所周知,投行业务是中信建投的一大优势,从2018年年报来看,该项业务也是中信建投的第一大营收来源。2018年,中信建投营收109.37亿元,同比减少3.5%;归母净利润30.87亿元,同比下滑23.11%,均优于行业平均水平。

其中,投行业务手续费净收入占营收的比例达到28.74%,高于第二大营收来源自营收入6个百分点。不过,这个占比较上一年有所降低,2017年,中信建投投行业务占营收的比例为29.62%。

今年1月初,天风证券在涉及中信建投的个股研报中提到,2016年—2018年Q3,中信建投的投行收入贡献分别为31%、30%和26%,同期证券行业投行收入贡献是21%、16%和13%,公司投行收入占比远高于行业平均水平。中信建投证券在年报中披露了经营数据,称“核心业务指标位居行业前列”。

科创板并试点注册制下,中信建投申报的科创板项目占业内第一,且具有业内领先的储备项目,被视为资本市场改革中能够最先受益的头部券商。

原标题:中信证券要清仓减持中信建投!浮盈近百亿,接近去年94亿净利!被唱空3个月后,中信终于忍痛割爱?